自有房屋装修费的地税、会计处理

作者:

浏览:

作者: 导师:

企业自有房产投入使用前所产生的装修费用,投入使用后因这些问题产生装修费用,应计入房产原值还是通过“长期待摊费用”进行款项?是否纳入房屋现值计算征收房产税?本文将对于左右问题进行观察。

一、 会计核算

企业自有房屋出现的装修费,如果是投入使用前出现的,应并入固定资产原值。

如果装修费用是投入使用后出现的,应按照会计核算的重要性原则,区别以下情形处理:

1、 金额较小的,直接计入当期损益。

2、 金额较大的,通过“长期待摊费用”科目核算,按照配比原则,在获益期间分期摊销。

根据《企业会计制度》第二十七条、《企业会计准则第 4 号 - 固定资产》第九条规定,自行建造的固定资产固定资产竣工前装修费用,按建造该项资产超过预定可使用情况前所产生的所有费用,作为入账价值。

也可以依照《关于印发 < 关于执行〈企业财务政策〉和相关税务准则有关问题解决 ( 二 )> 的通知》(财会 [2003]10 号)第十二条的要求,固定资产装修费用,符合可予资本化原则的,应当在“固定资产”科目下单设“固定资产装修”明细科目核算;不符合资本化原则的装修费用,应当确定为当月费用,不再通过预提或待摊的形式核算。

二、 企业所得税

在楼房投入使用前出现的装修费属于建造时就出现的开支,参与开工结算,属于固定资产计税基础的一部分,应计入固定资产原值。

根据《企业所得税法实施条例》第五十八条规定,自行修建的固定资产,以建成结算前出现的开支为计税基础。

自有房产投入使用后出现的装修费如何税前扣除,税法没有统一确定。税法没有明确要求,应根据会计政策的细则执行。根据《国家税务总局关于做好 2009 年度企业所得税汇算清缴工作的通告》(国税函 [2010]148 号)第三条规定,根据公司所得税法精神,在测算应纳税所得额及应纳所得税时,企业法务、会计处理方法与实务规定不一致的,应根据公司所得税法规定计算。企业所得税法规定不确定的,在没有明确要求之前,暂按公司人事、会计规定计算。

即房产投入使用后出现的装修费要区分下列情形列支:

1、 金额较小的装修公司,直接计入当期损益。

2、 金额较大的,通过“长期待摊费用”科目核算,在获益期间分期款项。但是必须注意的是,税务上要求任何长期待摊费用按不低于三年的年限摊销。

根据《企业所得税法实施条例》第七十条规定,其他需要对于长期待摊费用的开支,自支出出现季度的次月起,分期款项,摊销年限不得低于 3 年。

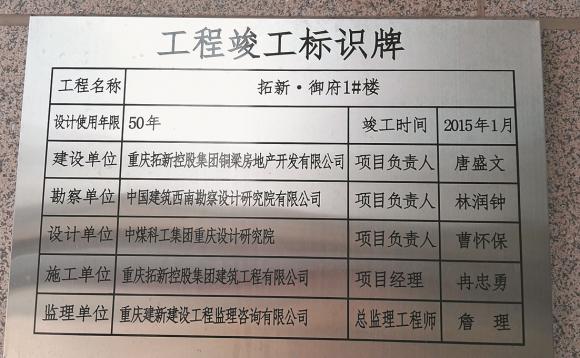

三、 房产税

房产税按房屋余值计征的情形下,计税依据为财务结算的固定资产原值。因此,房产投入使用前出现的装修费,应纳入房屋现值计算征收房产税;房产投入使用后出现的装修费固定资产竣工前装修费用,按审计制度评判要资本化的,应纳入房屋现值计算征收房产税。

根据《财政部国家税务总局关于房产税城镇土地使用税有关问题的通告》(财税 [2008]152 号)第一条的要求,对违反房产原值计税的房屋,不论或许记载在财务报表固定资产科目中,均须根据住宅原价计算征收房产税。房屋原价应按照国家有关会计政策要求进行结算。对纳税人未按国家税务政策要求核算并记载的装修新房,应按要求给予调整或再次评估。

居众装饰,始于1996年,专注于新房装修,旧房改造、设计施工等领域,具有国家建设部颁发的设计甲级,施工壹级的资质。(需要设计装修的业主,可以留下您的联系方式报名,装修顾问将会贴心联系您。)

- 上一篇:租入固定资产的装修费计入什么科目

- 下一篇:装修房子必须申请什么手续才会施工